Q2: Preiskampf hinterlässt Bremsspuren in Tesla-Bilanz

Tesla setzt seinen seit Anfang des Jahres eingeschlagenen Kurs fort: Der US-Elektroautobauer erreichte im zweiten Quartal 2023 mit 25 Milliarden Dollar einen Höchststand beim Umsatz, verbuchte mit 9,6 Prozent aber gleichzeitig die niedrigste operative Marge seit Langem.

Beide Kennzahlen aus den nun vorgestellten Q2-Geschäftszahlen zeugen von Teslas Kampfpreis-Taktik, die den Absatz ankurbelt, aber die Profitabilität durch die reduzierten durchschnittlichen Fahrzeugpreise drosselt. Konkret erwirtschaftete der texanische Hersteller zwischen April und Juni 24,93 Milliarden Dollar Umsatz (21,27 Milliarden Dollar entfielen dabei auf die Automobilsparte). Gegenüber dem zweiten Quartal 2022 schlägt der Umsatz um 47 Prozent höher aus, auch gegenüber dem ersten Quartal (23,33 Milliarden Dollar) legte das Unternehmen zu. Die knapp 25 Milliarden Dollar übertreffen auch das bisher beste Quartalsergebnis in Q4/2022. Seinerzeit kam Tesla auf seinen bisherigen Umsatz-Bestwert von 24,32 Milliarden Dollar.

Weniger rekordverdächtig ist das GAAP-Resultat aus dem zweiten Quartal: Das US-Unternehmen verbuchte in den abgelaufenen drei Monaten nur 2,7 Milliarden Dollar Gewinn. Das sind zwar 20 Prozent mehr als in Q2/2022 (2,26 Milliarden Dollar) und auch mehr als in Q1/2023 (2,51 Milliarden Dollar), aber an das zweite Halbjahr 2022 mit Quartalsgewinnen deutlich jenseits der 3-Milliarden-Dollar-Marke kommt Tesla aktuell nicht heran. Dasselbe gilt für die operative Marge: Diese sackte zwischen April und Juni deutlich auf 9,6 Prozent ab, nachdem sie bereits im Vorquartal von 16 auf 11,4 Prozent gefallen war. Der Einbruch kommt mit Ansage: Durch die Anfang des Jahres angestoßenen weltweiten Preissenkungen nimmt Tesla die sinkende operative Marge in Kauf.

Tesla sieht „gesunde operative Marge“

Tesla selbst spricht in seinem Geschäftsbericht von einer „operativen Marge um die 10 Prozent, die trotz Preissenkungen in Q1 und Anfang Q2 gesund geblieben ist“. Dies spiegele die eigenen Anstrengungen zu Kostensenkungen, die Produktionssteigerungen in Berlin und Texas und die starke Performance der Geschäftsbereiche Energie und Services sowie sonstige Geschäfte („other businesses“) wider. Die gedrosselte Profitabilität erklärt das Unternehmen wie im Vorquartal vor allem mit dem reduzierten durchschnittlichen Fahrzeugpreis, aber auch mit hohen Investitionen in den Ramp-up der 4680-Zellfertigung und die Produktionsvorbereitungen für den Cybertruck. Erst dieser Tage hatten die Texaner die Fertigung des ersten Cybertruck-Exemplars vermeldet.

Die Einnahmen erwirtschaften aktuell aber andere Modelle: Von den Oberklasse-Modellen Model S/X wurden im Q2 19.489 Einheiten gebaut und 19.225 Fahrzeuge ausgeliefert. Beide Baureihen laufen nach wie vor nur im früheren Tesla-Stammwerk im kalifornischen Fremont vom Band. Von den Mittelklasse-Baureihen Model 3/Y, wo vor allem das Model Y in inzwischen vier Werken weltweit gebaut wird, liefen zwischen April und Juni 460.211 Einheiten vom Band und es wurden 446.915 Exemplare an Kunden übergeben. Über alle Baureihen kam Tesla somit auf 479.700 produzierte und auf 466.140 ausgelieferte Fahrzeuge – ein Zuwachs um 38.892 bzw. 43.265 Stück gegenüber dem bisherigen Rekordquartal Q1/2023.

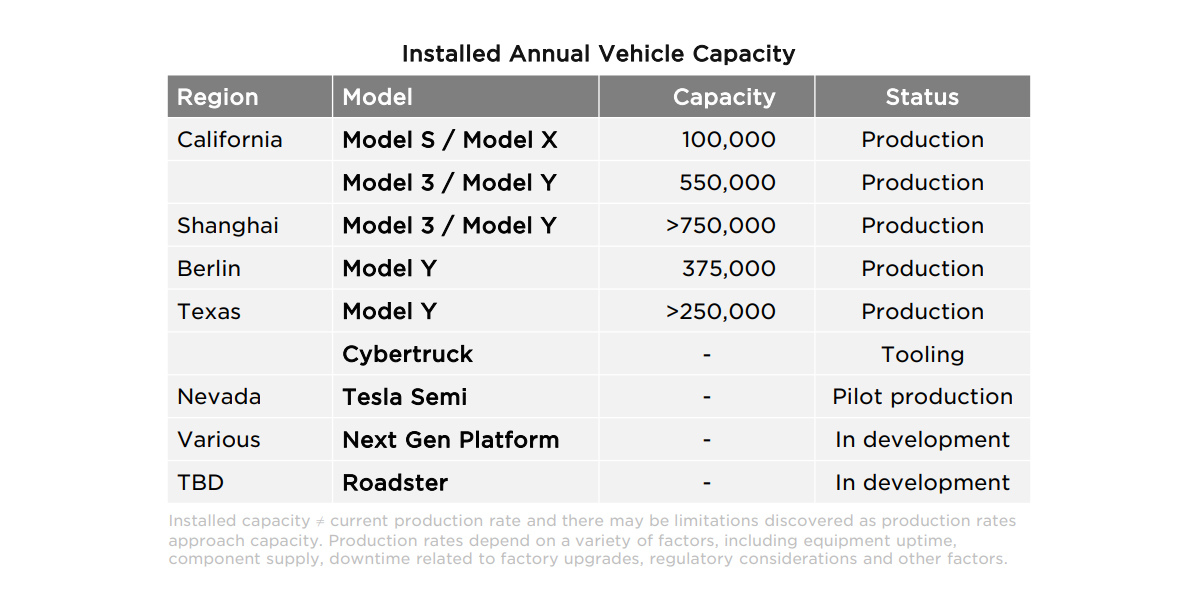

Für die wachsenden Produktionszahlen ist unter anderem Berlin verantwortlich. Das Werk am dortigen Standort steigert seine Fertigungsraten kontinuierlich. Das bestätigt die von Tesla im Geschäftsbericht veröffentlichte Werksübersicht. Dort führt das Unternehmen für die deutsche Fabrik nun eine Jahreskapazität von 375.000 Einheiten an – 25.000 mehr als vor drei Monaten und 125.000 mehr als noch vor sechs Monaten. Bei den restlichen Produktionsstätten bleibt es bei 250.000 Einheiten in Texas, 650.000 in Fremont und 750.000 in Shanghai. Letztere beiden Stätten haben laut Tesla in Q2 „starke Performances“ hingelegt.

Cybertruck soll noch 2023 ausgeliefert werden

Was noch? Beim Cybertruck liegen die Vorbereitungen laut Tesla im Zeitplan. Nicht nur die Produktion, sondern auch „erste Auslieferungen“ („initial deliveries“) kündigt der E-Autobauer noch für dieses Jahr an. Der Semi ist zwar bereits in Pilotproduktion, offenbar aber in noch irrelevanter Stückzahl. Jedenfalls nennt Tesla zum jetzigen Zeitpunkt keine Kapazitäten für den E-Lkw, der in Nevada hergestellt wird.

Zu den im sogenannten Masterplan 3 im April veröffentlichten Ankündigungen wie dem geplanten Werk in Mexiko, den neuen Modellen und der Plattform der nächsten Generation äußert sich Tesla im Geschäftsbericht nicht. Mit einer kleinen Ausnahme: Man mache „weiterhin Fortschritte bei der Next-Generation-Plattform“, schreibt der Hersteller knapp. Immerhin spruchreif: Das bereits vor sechs Monaten publik gemachte Produktionsziel von 1,8 Millionen Einheiten für 2023 wollen die Amerikaner nicht nur erreichen, sondern übertreffen. Man erwarte, „über dieser Marke zu sein“, heißt es. Nach der Hälfte der Zeit hat Tesla bereits 920.508 Fahrzeuge gebaut und 889.015 ausgeliefert.

Mit Spannung ist zudem erwartet worden, ob sich Tesla anlässlich der Q2-Ergebnisse zur breiten Übernahme der Tesla-Ladetechnologie NACS („North American Charging Standard“) in den USA äußert. Die Antwort lautet definitiv ja – und zwar verhältnismäßig ausführlich: „Das zweite Quartal 2023 war das Quartal des Supercharging. Eine bedeutende Anzahl von Unternehmen, darunter Ford, GM, Mercedes, Nissan, Polestar, Rivian, Volvo und Electrify America, haben die Einführung von NACS angekündigt (…).“, so der O-Ton im Geschäftsbericht. „Die Öffnung unseres Ladenetzes im Jahr 2024 wird sowohl zu einer schnelleren Marktumstellung von Verbrennungsfahrzeugen auf Elektroautos als auch zu einem schnelleren Wachstum unseres Ladenetzes durch eine größere adressierbare Flotte führen.“

NACS-Verbreitung als Einnahmequelle

Dieses Statement zum NACS sortiert Tesla im Geschäftsbericht in die Kategorie „Services and Other business“ ein, womit nun klar ist, auf was der Hersteller weiter oben mit dem starken Abschneiden dieses Geschäftsbereichs anspielte: nämlich unter anderem auf Einnahmen, die die NACS-Adoption durch andere Hersteller in die Kasse des Unternehmens spült.

Tesla hat unterdessen sein Supercharger-Ladenetz weiter ausgebaut – ebenso sein Netz aus stationären Standorten. Die Zahl der Supercharger legte im abgelaufenen Quartal um rund 33 Prozent zu (auf 5.265 Standorte weltweit mit 48.082 Ladepunkten), die Zahl der Service Center stieg um 29 Prozent auf exakt 1.068 Standorte und die „Mobile service fleet“ legte um 22 Prozent auf 1.769 Fahrzeuge zu.

tesla.com (PDF)

6 Kommentare